Qu'est-ce que les PCA ?

"Les produits constatés d'avance sont des passifs qui correspondent à des ventes de biens ou de services dont la fourniture ou la prestation interviendra postérieurement à l'exercice fiscal (article 211.1 PCG)."

Source : Wikipedia

Pourquoi la profession de teinturier est-elle concernée par les PCA ?

Depuis maintenant un certain temps, la pratique dans la profession consiste à demander le paiement d’une prestation au dépôt de l’article à traiter. Or le travail n’étant pas encore effectué, cette somme versée peut être considérée comme un acompte sur travaux à venir.

En pratique et selon les règles comptables et fiscales en vigueur, ces sommes peuvent être considérées comme du chiffre d’affaires mais il faudra qu’un inventaire soit effectué en fin d’exercice. Ceci afin de déterminer le montant des travaux qui seront effectués sur l'exercice suivant, et de les comptabiliser en produits constatés d'avance à la clôture de l'exercice en cours.

Les sommes en jeu sont relativement faibles. Il s’agit tout au plus d’une ou deux journées de dépôts. Ces valeurs s’équilibrent d’une année sur l’autre et l’incidence comptable et fiscale est faible. Au final, les CA constatés et la TVA payée sont justes avec les jeux d’écritures N-1 et N. On réintègre le PCA n-1 et on retire le PCA n. Les variations de CA ne sont jamais importantes.

La plupart des pressings définissent leur CA sur la base des encaissements réalisés. Sans tenir compte de cette notion de PCA et cela fonctionne très bien.

Cependant, un nouveau mode de fonctionnement vient faire évoluer cette notion. Le système de cartes client de type recharge prépayée : ces cartes sont utilisées comme des cartes de paiement pré chargées.

Dans le cas d’un paiement au dépôt, les articles sont déposés et les prestations à effectuer sont prédéfinies, et il est donc possible de générer le CA ventilé dans les bons comptes comptables: prestations internes, prestations externes de type blanchisserie ou cuir et tapis. Même si parfois cela se complexifie, car une partie de la production peut être effectuée en interne ou en externe en fonction de la charge de travail. Or, ce choix peut ne pas être clairement défini au moment du dépôt, mais se décider au moment d’effectuer la prestation. Dans ce cas, nous aboutissons à une “anomalie” de répartition comptable du CA. Cela aura un impact sur l’analyse du compte de résultat lors du calcul des marges réalisées sur les prestations externes...

Dans le cas des cartes de prépaiement, il est impossible de connaître la destination finale et quels travaux seront effectués au moment du dépôt des pièces à traiter. Impossible donc de ventiler les sommes versées sur les bons comptes de produit.

Comment gérer les PCA en comptabilité ?

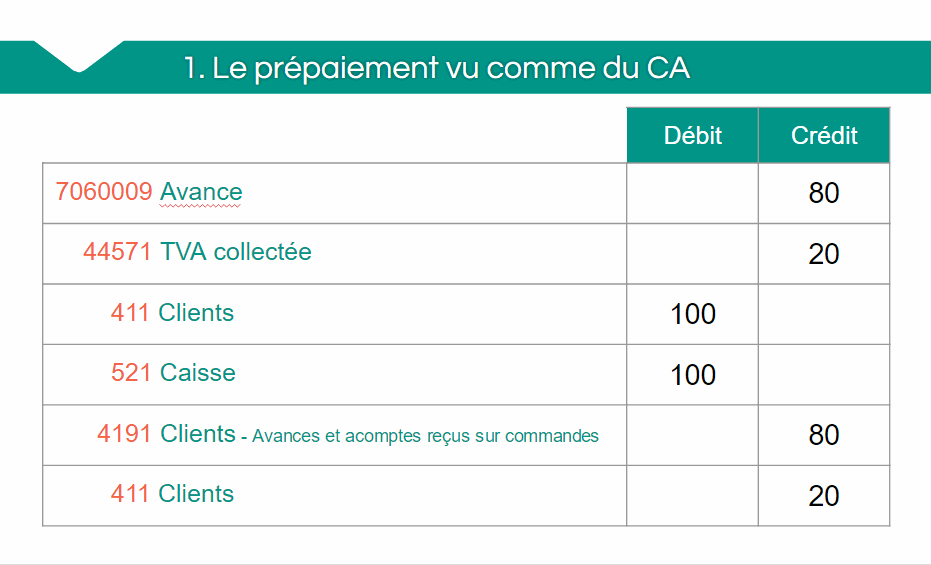

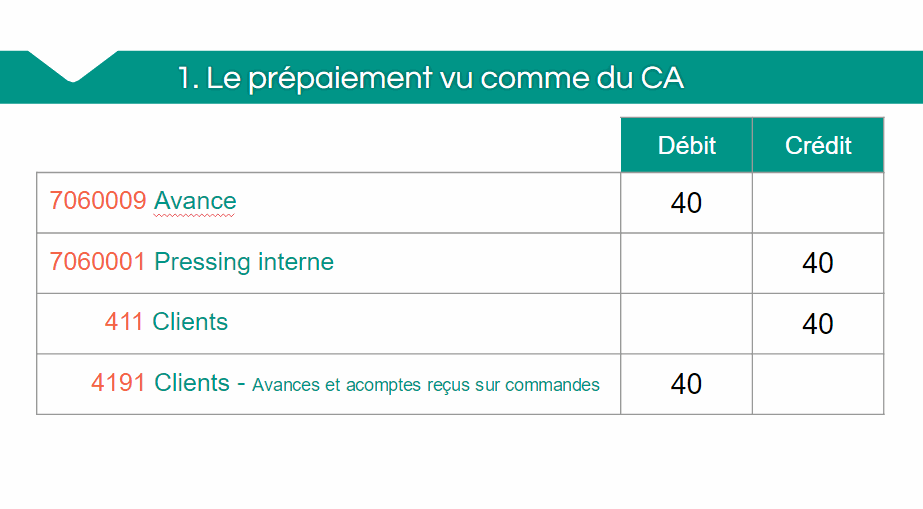

1. Le prépaiement est vu comme du CA et il est générateur de TVA

Il sera considéré comme une avance sur travaux à venir. Il faut donc fournir au client une “facture” d’avance.

Exemple de ventilation pour 100 € versés

Nous voyons que l’écriture est complexe et met en jeu des mécanismes difficilement compréhensibles et maîtrisables pour des néophytes en comptabilité générale. Dans ce cas, le CA est immédiatement comptabilisé, les comptes clients permettent le suivi des soldes disponibles. Et une fois les travaux effectués, les comptes seront correctement ventilés. La répartition du CA est donc toujours parfaitement juste. Le PCA sera ici le montant en fin d’exercice du compte

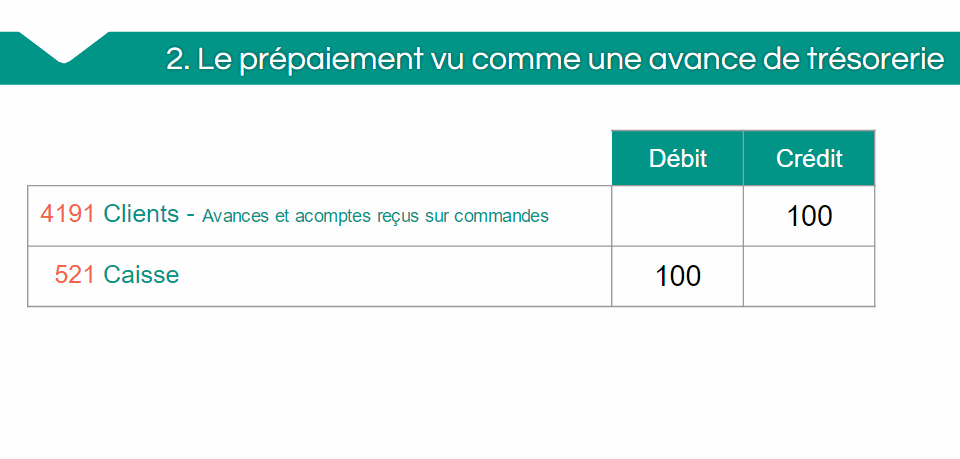

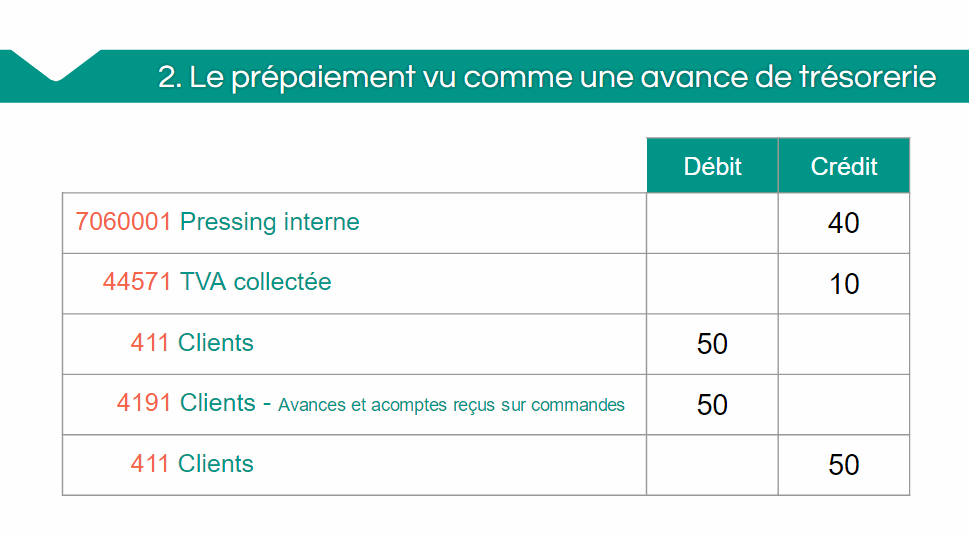

2. Le prépaiement est vu comme une avance de trésorerie qui n'est pas du CA et n'est pas générateur de TVA

Exemple dans ce cas de ventilation pour 100 € versés

Ici, le jeu d’écriture est nettement moins complexe. Le CA n’est pas constaté au moment du chargement des prépayés, mais au moment du constat de prestation. Il n’y a pas de PCA fiscalement parlant, car les sommes encaissées au titre de l’acompte n’apparaissent pas dans les comptes de la classe 7, et sont donc hors compte de résultat. Par contre, les comptes clients pourront présenter des soldes créditeurs importants pouvant créer un déséquilibre financier au bilan.

Et la TVA dans tout ça ?

Dans la première méthode, la TVA est calculée et donc payée à l’encaissement. Cette TVA est donc décaissée avant que les travaux ne soient réalisés.

Dans la deuxième méthode, la TVA n’est calculée et payable qu’une fois les travaux réalisés.

>> Ce qui nous permet d’affirmer que c’est cette deuxième méthode qui est la plus avantageuse pour l'entreprise.

Quelle méthode faut-il adopter ?

Les deux méthodes sont valables, mais la première est plus complexe et technique.

Le principal avantage de la première méthode est qu’elle permet de conserver des “habitudes” ancrées dans la profession, qui considère le montant du tiroir-caisse comme étant le CA.

Mais techniquement, la deuxième méthode est plus “juste”. Elle nécessite simplement de bien prendre connaissance des mécanismes comptables, et de bien comprendre la différence entre le CA facturé et l’encaissement qui sont deux notions distinctes.

Dans les deux cas, la gestion de votre comptabilité sera grandement simplifiée avec l'utilisation d'un logiciel de gestion d'encaissement.

Avantages

Inconvénients

Avantages

Inconvénients

Que faire des sommes non consommées par les clients ?

Dans certains cas, les recharges sont abondées par l’entreprise. C’est à dire que pour un montant versé, l’entreprise ajoute une part offerte. Par exemple pour 100 versés, l’entreprise offre 10. Le client aura donc 110 de crédit.

Dans ce cas, s’il a déjà consommé 50 par exemple, il lui restera 60 de disponible. Mais peut-on considérer ces 60 comme lui appartenant intégralement, alors que l’entreprise lui en a offert 10 ? La réponse n’est pas aisée.

Les deux positions sont valables : le client ne possède que ce qu’il a réellement payé, et ce qui m’a été offert m’appartient de plein droit. Il y a donc conflit d'intérêt entre le fournisseur et le client. En termes de gestion de la relation client, voilà une situation bien inconfortable qui n’est pas à l’avantage du fournisseur. Il faut ici adopter la solution la plus adaptée à la réalité et au besoin d’une entreprise d’avoir une base client saine et heureuse de consommer. La demande de remboursement par un client de son solde est rarissime. Le fait de tergiverser sur le montant remboursé va systématiquement générer un mécontentement inutile, qui sera néfaste à la réputation du point de vente.

Une nouvelle approche évitant cette difficulté consiste à ne pas faire d’abondement, mais à pratiquer un tarif spécial plus avantageux aux clients disposant d’un crédit disponible. Les choses sont ainsi plus claires sur tous les aspects : commerciaux et comptables.

Conclusion

Auteurs: Pascal Berardozzi, en collaboration avec Jean-Marie Pavillet Directeur Comptable

Pressing : Comment optimiser la gestion des PCA ?